近年来,随着投资工具的逐渐丰富以及关注度的大幅提升,区别于传统投资方式的CTA基金的规模也迅速猛涨,这源于CTA基金长期以来具有防范市场风险的能力和分散系统性风险的能力。目前全球范围内有众多规范化的金融与商品期货交易市场,CTA基金可以把握全球市场中任何一个或多个市场间所存在的投资机会。

而关于CTA的管理方法,在国内的研究仍有较大的发展空间。就其本身来讲,根据资本的大小、交易策略的不同,其模式也不尽相同。在首届中国职业交易员大会上,威科夫理论传人孟洪涛就市场发展的本质以及CTA的美国管理方式,结合威科夫交易理论的实战经验作了《境外CTA管理模式分享》主题演讲。

NO.1 CTA管理方式

CTA管理在交易层面所涉及的内容繁多,而就交易方法来说,大致分为计算机自动交易和人工自主交易两种。对此,孟洪涛先生做了较为详细的对比。

会上孟洪涛提到整个CTA管理方式经过了从人脑到电脑的发展历程。其中二者也是各有利弊,这也就决定了二者必然是相辅相成的关系,而非绝对的独立,更不是对立。他表示,人脑在CTA管理中可以很机动灵活的察觉到市场的变化以及潜在的市场风险,而电脑则只有在具体的风险发生后给出及时的处理办法;但相较于电脑,人脑对于CTA的管理则存在情绪化的问题,在这一方面,电脑则占据了绝对性的优势。

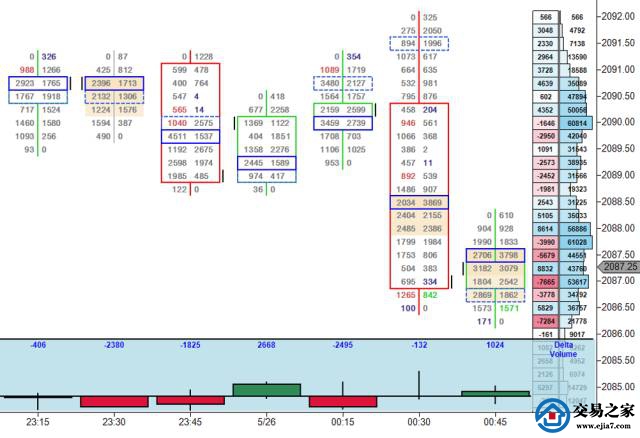

与此同时,电脑在整个管理过程中对于数据更为具体和精准的描述也起到了不容忽视的作用,正如上图中所示那样,孟洪涛的CTA管理团队利用计算机将普通的K线图分为主动买单和主动卖单两部分,图中右边一侧表示每一个价位中积极买单的总量,5分钟之内经过了多少价位,而左侧则表示了卖方的相应数据,通过在每一个价位中买卖双方的对比,可以直观的展现出在某一时刻买卖双方的力量情况。这是人脑所不能轻松完成的。

孟洪涛还讲到,电脑将已发生的市场信息展示在管理人的面前,而对于这些信息的分析以及落实成可操作性的交易结论则需要人脑来完成,这就是半程序化的交易模式。

NO.2风控和危机管理

在了解到CTA管理中对于交易方法的选择之后,下一个问题就是风控和危机管理了。在金融市场生存第一项任务就是保命,而风控和危机管理正是完成这项任务的有效措施。孟洪涛先生在会上表示:“对于仓位大的机构而言,必须提前做好风控;而对于普通交易者而言你的策略就是保护资本,这也是风控作为交易团队中重中之重的原因了”。

对于风控和危机管理的具体措施,孟洪涛先生以他的团队为例给出了一个较为清晰有效的方法,他讲到:“我们的团队中设置了买方、卖方和二者中间的风控三个部门,其中买方团队只研究买的策略,卖方团队只研究卖的策略,而风控则掌握了两次风控,来把握交易中的危机管理”。

孟洪涛对于两次风控作了一些解释,他认为风控应该分为进场后风控和持仓风控两个部分。在决定买入或卖出之后的最初两三天风控极其关键,这会影响到资金是否被套,市场一旦发生变数就需要立刻改仓,这就是所谓的进场后风控;而进场后有所盈利了,为了保护一定的利润,需要在有利趋势中寻找潜在危机的蛛丝马迹,这就是持仓风控的主要作用。

由于风控团队需要时刻关注市场的变化并准确分析市场行为背后深刻的含义,所以作为风控管理人和基金管理人就必须对市场有着更加深层的理解,具备从市场自身语言中识别蛛丝马迹、识别潜在危机来临的能力。正如你驾驶着邮轮,邮轮几百个人的全部身家性命都在船长身上,在大家舒适的同时,你要时刻观察着海浪,考虑着大家的安危。

NO.3站在机构的角度看市场

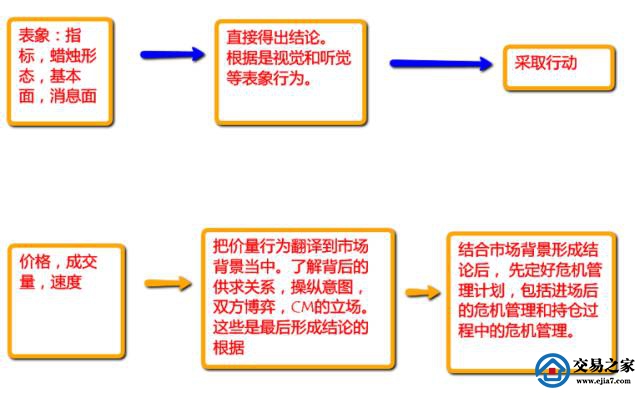

对于市场的解读在CTA管理中也起着重大的作用,孟洪涛认为市场是公开的,所有的信息都会在市场波动中得以展现,也正是市场行为承载并消化了巨大的信息,所以不同的人对于市场盘面的解读也不尽相同。其中按照思维模式划分大致可以分为公众眼中的市场和机构眼中的市场两部分。

他指出在公众眼中市场就是由指标和线条组成,决定公众交易行为的是某个指标提示出的信号。比如所谓的金叉、死叉和macd倾角等等,而并非指标出现时市场背后的深刻含义。这也就使得机构可以通过巨大资金量来造成假性的技术指标诱导公众进场或是抛筹。与公众相反,机构对于市场的解读则更为理性,而且关注的角度也不仅仅是盘面上呈现出的表象,更多的是某一K线或指标信号出现前、出现时、出现后价格波动的微妙变化,这些反应了价格变化的推动方真实的意图。

孟洪涛先生是威科夫理论传人,他在交易中贯穿始终的威科夫理论正是用机构视角看市场的代表者。该理论对于盘面的解读主要用到的基本元素只有价格、成交量和速度三种,而这三种也正是市场行为最为直接、本质的表现形式。除此之外,孟洪涛还在会上结合实例对CM(操控者,市场背后的幽灵)、派发、吸筹做了详细的解释。

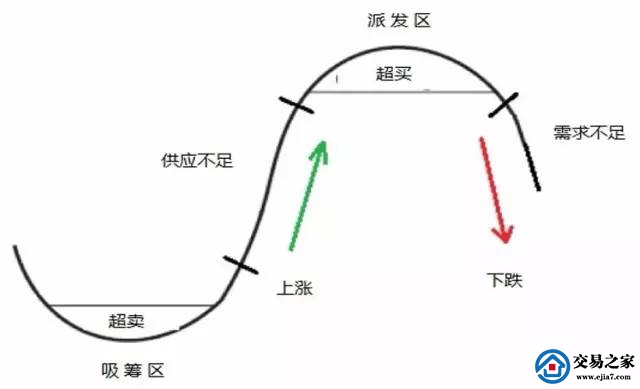

孟洪涛认为CM是市场每一个价格背后的幽灵,在市场中生存需要通过图表辨别出CM的踪迹,并跟紧CM的脚步。想要达到这一目的就需要了解CM常用的套路:在超买区派发(处理手中头寸,将风险转移),在超卖区吸筹(吸收市场头寸,建立仓位),通过营造抢购高潮和恐慌性抛售促成超买区和超卖区。对于所谓的派发和吸筹孟洪涛通过图表实例进行了讲解。

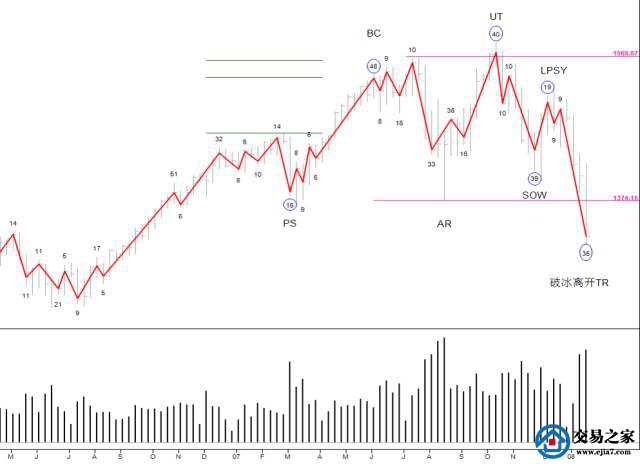

上图所示为2007年到2008年的美股派发图。图中的数字是孟洪涛团队交易用到的一个指标,称之为供求指数。我们可以看到在行情连续不断的上涨出现48的数值,而之后价格波动出现自然的回落,但当再次冲击高位时需求非常猛烈,当UT需求达到40的时候价格却没有非常大的提升,这就需要引起注意了,在需求巨大却不能有所作为的时候就不得不认为这是一个派发的过程,高位冲击出现抢购高潮也只是陷阱而已。过了行情最高点之后可以看出需求方(买方)每一次推动价格上升幅度都不如从前,这意味着买方力量已经完全无法和卖方抗衡。

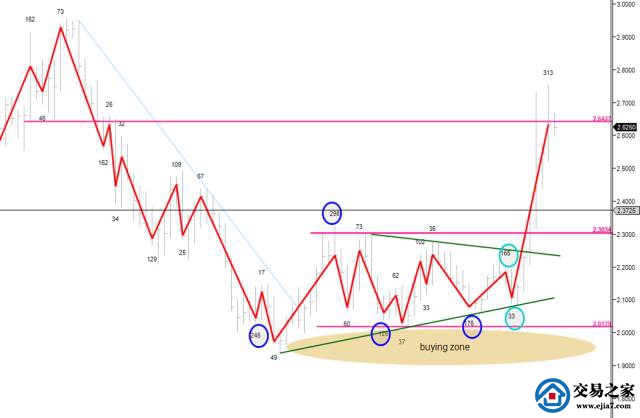

上图为2016美铜吸筹的发生过程,吸筹与派发相反,CM在这一过程中通常会通过价格在底部的波动来洗掉公众手中的筹码,对于持仓较为坚定和在低点买入的参与者,CM会通过震仓和急剧性下穿完成筹码的吸收。

孟洪涛在整场的主题演讲中较为系统的讲述了CTA管理方式、风控和危机管理、市场解读三个方面。其中着重强调了风控和危机管理对于CTA管理的重要性与必要性,详细描述了威科夫理论中如何站在机构的角度审视市场、解读市场行为。由此我们不难看出,对于CTA管理我们应该用更为宽广的视角去审视,用更为科学严谨的态度去对待,用更为深层次的思维模式去构建,结合境内外前沿的管理方法去搭建更为机动灵活的CTA管理模式。